年末调整基础知识及常见问题

- 用户:

- 员工

- 会员方案:

- 劳务管理基本人事/劳务¥0HR 策略

下面介绍年末调整的基础知识以及常见问题。

目录

什么是年末调整

年末调整是对 1 月至 12 月一年内发放的工资所预扣的源泉所得税(源泉所得税)进行多退少补的处理。

因为当年的最终应纳税所得额需要在年度收入额确定后才能计算,所以在每月工资发放时,会根据工资金额和被抚养家属人数,先行代扣“预估的所得税金额”。 到了年末,会重新计算准确的所得税额。此前如果支付过多会予以返还,不足则需要补缴。

使用 SmartHR 进行年末调整的便利点

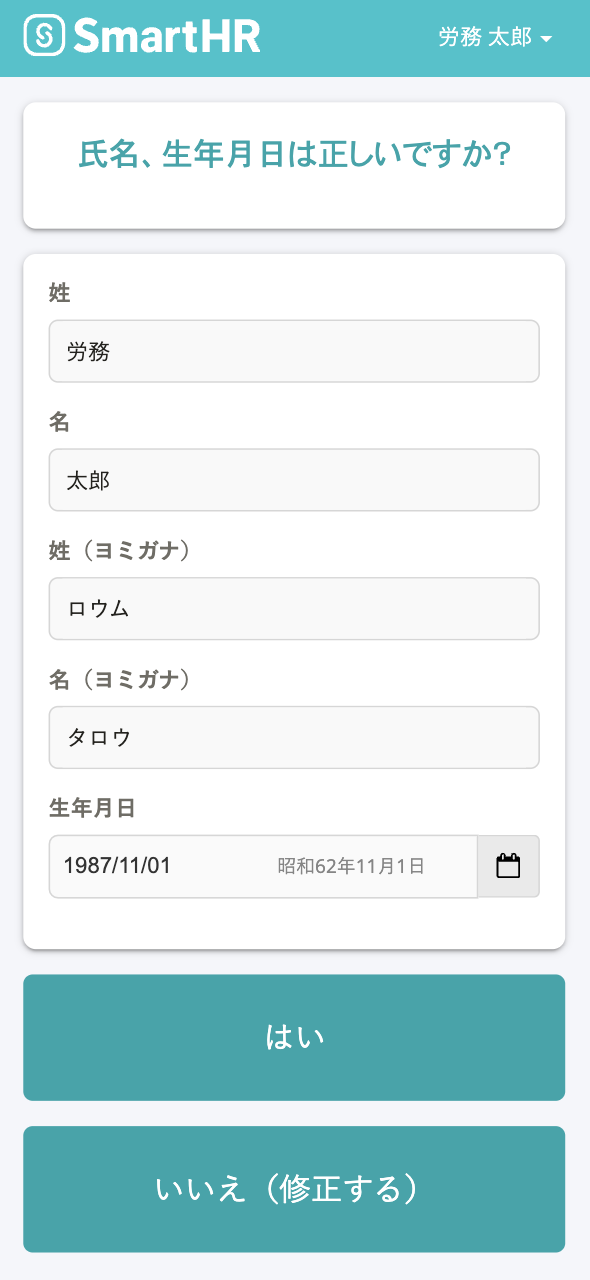

只需在电脑或智能手机上回答几个问题(问卷),即可自动生成所需的申报表。申报表可以以电子数据的形式提交。 包括住址在内的基本信息会自动从 SmartHR 的基础功能中调用,无需从头输入。

画像を表示する

画像を表示する

回答问卷的流程请参阅以下帮助页面。

SmartHR 的年末调整功能目前支持多种语言,并在日语中提供简明日语(やさしい日本語)

在填写年末调整问卷时,您可以随时切换语言。 如果您的母语不是日语,或在日语阅读理解上有困难,这一功能将帮助您更轻松地完成年末调整。

常见问题

Q. 如果不进行年末调整会怎样?

A. 需要自行进行个人所得税的年度申报。

需要您自行制作年度税务申报表,并提交至管辖税务局。 如果不通过年末调整或年度税务申报进行所得税的结算,可能会出现无法获得退税,或忘记缴纳不足税额的情况。 相比之下,自行进行年度税务申报的手续往往比年末调整更为繁琐。为避免漏缴税款,建议优先进行年末调整。

Q. 如果计划自行进行税务申报,还需要做年末调整吗?

A. 是的,年末调整仍然是必要的。

即使有副业收入,或计划通过自行税务申报申请医疗费扣除等情况,年末调整仍然是必要的。 除以下特定情况的员工以外,法律规定必须进行年末调整(日本《所得税法》第 190 条):

- 年度工资收入总额超过 2,000 万日元;

- 根据日本《灾害减免法》规定,当年工资适用的所得税及复兴特别所得税在源泉征收时,可享受延期征收或退税。

即使同时进行了年末调整和自行税务申报,相关税额或扣除项目也不会重复计算。

您觉得这篇文章是否对您有帮助?