Medidas caso tenha cônjuge ou familiar dependente que recebeu o benefício por desligamento

- Público-alvo:

- Para Administradores

- Planos aplicáveis:

- RH SimplesEssenciais de RHProfissional0 YenEstratégia de RH

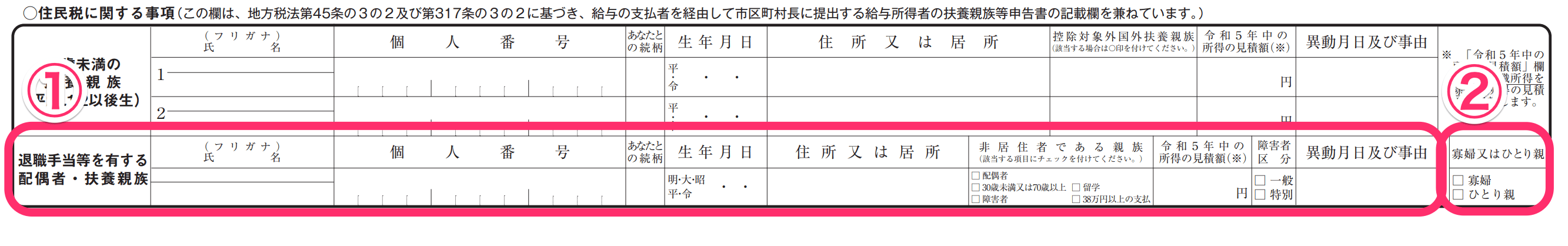

Devido à reforma tributária de 2022, um novo item relacionado a “Familiar dependente/cônjuge que tem benefício por desligamento, etc.” foi criado em “Itens relacionados ao imposto residencial” da “Declaração de dedução de dependentes (transferência)” para entrega a partir de 2023.

Explicaremos os itens e como lidar caso tenha cônjuge e familiar dependente que se enquadre.

Aqueles que necessitam de medidas

- Aqueles que têm cônjuge que deixe de ser dependente este ano poisultrapassou o total da renda tributável de 1,33 milhão de ienes por receber o benefício por desligamento, apesar de ser qualificado como dependente este ano se tivesse um total de renda tributável de 1,33 milhão de ienes ou menos e não tivesse benefício por desligamento

- Aqueles que têm familiar que deixe de ser dependente este ano poisultrapassou o total da renda tributável de 480 mil ienes por receber o benefício por desligamento, apesar de ser qualificado como dependente este ano se tivesse um total de renda tributável de 480 mil ienes ou menos e não tivesse benefício por desligamento

Visão geral e circunstância dos itens adicionados

Os dois itens a seguir foram adicionados em “Itens relacionados ao imposto residencial” da “Declaração de dedução de dependentes (transferência)”, no que deverá ser entregue a partir de 2023

- Coluna “Familiar dependente/cônjuge que tem benefício por desligamento, etc.”: descrever no caso de ter cônjuge que recebe pagamentos, como benefício por desligamento (vive da mesma renda e tem o valor da renda tributável estimada de 1,33 milhão de ienes, excluindo a renda tributável de desligamento) ou de ter familiar dependente

- Coluna de “Viúva ou família monoparental”: assinale com a letra “v” se o declarante se enquadra como viúvo ou família monoparental por ter familiar dependente com valor da renda tributável estimada de 480 mil ienes ou menos, excluindo a renda tributável de desligamento

画像を表示する

画像を表示する

Circunstância

Há uma circunstância em que o imposto de renda e o imposto residencial diferem entre si se o valor da renda tributável de desligamento, tributada separadamente, for incluído ou não no “valor total da renda tributável” do cônjuge e familiar dependente. Se tiver cônjuge ou familiar dependente que recebeu benefício por desligamento, e o valor total da renda tributável calculada sem incluir a renda tributável de desligamento for de 1,33 milhão de ienes ou menos no caso do cônjuge e 480 mil ienes ou menos no caso do familiar dependente, há casos em que a dedução de dependente pode ser aplicada no imposto residencial. Este item foi criado recentemente em resposta à questão de que há casos em que a dedução do imposto residencial não foi aplicada porque deixaria de ser dependente em termos do imposto de renda.

Medidas para o caso de ter um cônjuge ou familiar dependente que se enquadra

Caso tenha cônjuge/familiar dependente que se enquadre, responda ao questionário conforme abaixo para obter a dedução do imposto residencial corretamente.

No caso de cônjuge

- Selecione “Declarar como dependente no próximo ano” ou “Não declarar como dependente” na questão 54: “Insira as informações do seu cônjuge”

- Assinale o item “Deixou de ser dependente porque recebeu o benefício por desligamento este ano”

- Digitar informações do cônjuge

O conteúdo inserido será refletido na coluna de “Familiar dependente/cônjuge que tem benefício por desligamento”.

No caso de dependente familiar

Mesmo que tenha um familiar que deixou de ser dependente de acordo com a legislação tributária porque ele recebeu o benefício por desligamento, é necessário prosseguir com a resposta “Tenho dependente familiar de acordo com a legislação tributária”.

- Na questão 38 “Tem familiares que dependem de você (familiares dependentes de acordo com a legislação tributária)?”, selecione “Sim”

- Selecione “Declarar como dependente no próximo ano” ou “Não declarar como dependente” no status de dependente da família que se enquadra na questão 40: “Insira as informações do dependente familiar (exceto cônjuge)”

- Assinale o item “Deixou de ser dependente porque recebeu o benefício por desligamento este ano”

- Insira as informações da família

O conteúdo inserido será refletido na coluna de “Familiar dependente/cônjuge que tem benefício por desligamento”.

Itens de atenção no caso em que o encarregado edite as informações coletadas diretamente

Caso o encarregado edite as informações coletadas diretamente sem que o funcionário responda ao questionário, os casos a seguir não serão atendidos.

- Aquelas que embora se enquadrem como viúva para fins de imposto residencial não se enquadram para fins de imposto de renda

- Como não é possível exibir “Viúva” nos “Itens relacionados ao imposto residencial” da “Declaração de dedução de dependentes (transferência)”, preencha à mão.

- Aqueles que embora se enquadrem como família monoparental para fins de imposto residencial não se enquadram para fins de imposto de renda

- Não influencia a exibição da “Declaração de dedução de dependentes (transferência)”. No entanto, o “Motivo de cônjuge, familiar dependente, viúvo, família monoparental que deixou de ser dependente porque recebeu o benefício por desligamento este ano” não será exibido em “CSV de informações do funcionário”.

Exemplo de como é refletido no documento

Por exemplo, caso tenha familiar dependente conforme abaixo, não estará qualificado para dedução no imposto de renda e estará qualificado para dedução no imposto residencial.

- Renda salarial: 1 milhão de ienes (renda salarial tributável: 450 mil ienes)

- Valor por desligamento: 10 milhões de ienes (renda tributável de desligamento: 300 mil ienes)

Neste caso, as informações do familiar dependente não serão refletidas em “Familiar dependente qualificado para dedução” da coluna B da “Declaração de dedução de dependentes (transferência)”, e serão refletidas na coluna “Familiar dependente/cônjuge que tem benefício por desligamento, etc.” Caso a própria pessoa se enquadre nos requisitos de viúva ou família monoparental, a coluna de “Viúva ou família monoparental” será determinada automaticamente com base na existência ou não de familiar dependente que recebeu benefício por desligamento.

Além disso, no caso de cônjuge e inúmeros familiares dependentes que se enquadrem, serão criadas várias “Declarações de dedução de dependentes (transferência)”.